当养老遇上科技与金融,造就万亿级盛宴与福利

国家统计局数据显示,至2015年末,我国60周岁及以上人口达2.2亿,占总人口的16.1%。另据预测,到2050年,65岁以上老年人口将达到4.83亿,占总人口的34.1%。届时,每3个人当中就有1个老年人。

涵盖全球178个国家的彭博夕阳指数显示,中国平均每3.5名劳动力承担1位退休者的养老金,合理的数据是7.3人承担1个老人的开支。中国在全球人口老龄化风险最严重的国家中名列第五。报告还指出,中国65岁以上人口几乎占到全球的22%。

2016年,养老金待遇上调幅度从12年来的10%下调为6.5%。这一数据在过去十年都是10%甚至更高,可是,在2016年,这个比例突然降至6.5%,这意味着老年人拿到手的养老金相对变少了。

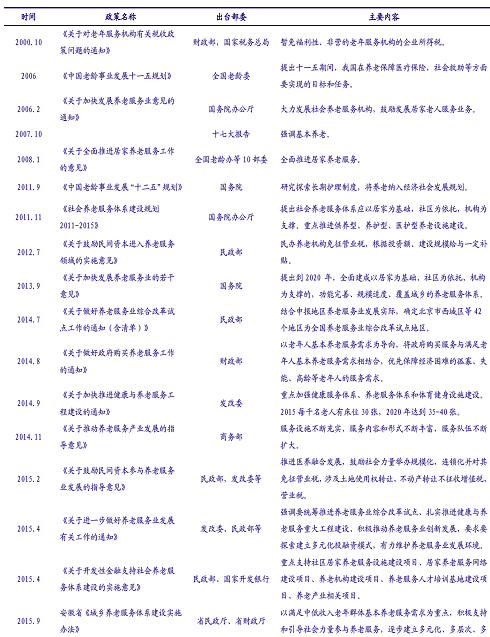

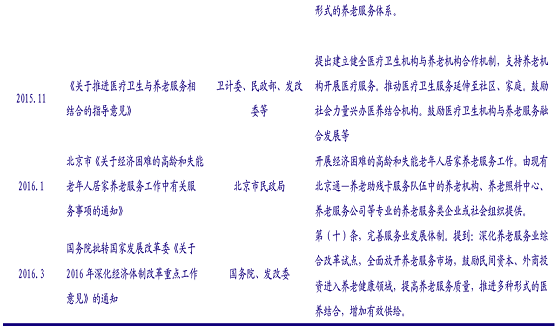

通过以上数据可以看出,中国养老问题日益严峻,陷入了“未富先老”的尴尬局面。我国从2000 年开始制定具体行业的发展标准,养老问题逐步提上日程。

在今年2月16日,工业和信息化部、民政部、国家卫生计生委印发《智慧健康养老产业发展行动计划(2017—2020年)》(简称《行动计划》),将智慧养老升至国家战略层面,将养老与金融结合,将养老与科技结合,一个超过万亿的市场空间将有序展开。

养老+互联网金融

按照国泰君安的分析,中国养老产业2020年将迎来5万亿元的市场空间。更有专家预测,养老行业到2053年产值将超过106万亿元。

嗅觉灵敏的各路资本早就开始抢滩养老市场,除了传统的金融机构介入,以股权众筹模式为代表的互联网金融也开始布局。

目前,一部分互联网金融企业是以财富管理的角色介入养老产业,为中老年人提供金融、理财服务,这种过程相对来说比较容易。还有一部分是以股权众筹等其他角色介入进行企业筛选与投资,参与资本运作,这就有可能面临一系列的风险和挑战。

同时,虽然一直存在争议,但许多金融机构纷纷扎堆进入养老地产,在养老产业还未成熟之时,开发商还在依靠销售、销售+回购、租售并举、会员制出租等传统形式运行养老地产,更多的目的还在于快速地回笼资金,获得盈利,而缺少对养老地产行业的深度思维。

再就是容易导致鱼龙混杂,发生诈骗虚假宣传等事件,老年人受限于认识水平,很容易成为这些不法分子的目标,于是就需要监管跟上发展,维护老年人权益。

养老+科技

很多技术或产品早已投入老年人市场,不少子女都为老人配备了手环等“基于可穿戴设备的智慧养老”设备,这些设备一般都有实时定位、紧急呼叫、自动报警、心率测量、健康管理等功能,儿女可通过管理软件进行轨迹查询、围栏告警等随时掌握老人的状况。

随着物联网、云计算、大数据、智能硬件等新一代信息技术及产品进入市场,个人、家庭、社区、机构与健康养老资源能够有效对接和优化配置,助推养老模式的升级。

据工业和信息化部电子信息司介绍,到2020年,我国将基本形成覆盖全生命周期的产业体系,建立100个以上智慧健康养老应用示范基地,培育100家以上具有示范引领作用的领军企业。在产业环境不断完善的同时,还将制定50项智慧健康养老产品和服务标准。

智慧养老是解决我国养老问题的一剂良方,但我国智慧养老产业目前处于起步阶段,仍存在一系列发展瓶颈亟待打破。“缺乏顶层设计,且政出多门、标准不一,严重束缚了养老企业的技术合作和市场拓展。”

同时,需加强数据汇聚集中。智慧养老平台建设长期且复杂,平台业务内容丰富,涉及多个职能部门,容易出现数据导入平台不畅的问题,且不同部门导入的数据存在量大、异构、冗余、相斥等问题。需要建立智慧健康养老标准体系。制定智慧健康养老设备产品标准,实现不同设备间的数据信息开放共享。加快建设信息共享服务平台。

现在,国内智慧养老产业还处在一个市场开拓阶段,大多数项目还没有清晰的商业模式或盈利模式,智慧养老“概念多于现实”。养老产业的生存与发展最终要靠市场收入,如何进行资本运作、资源分配等,需要一个较为复杂的商业模式,以真正启动这个市场。

面对中国近2亿的老年人口,仅靠个人的力量是微乎其微的,养老压力巨大不说,也容易产生许多社会问题。因此养老产业与科技和金融结合,必将会更加高效并且更加贴合需求。

免责声明:金融之家刊发此文目的在于传递更多信息,文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担

来源:金融之家 李园